El martes pasado, por primera vez desde diciembre del 2003, el precio del petróleo WTI cayó por debajo de $ 30 por barril. Lo que colocó la cesta venezolana en $24. Un precio que revienta la economía de Venezuela. Porque no alcanza para satisfacer las necesidades de importación de bienes y servicios y el pago de la deuda soberana (interés y capital).

Ya en diciembre la banca de inversión estadunidense, Goldman Sachs, pronosticó que el precio del barril podría llegar a $20 por barril. Y, esta semana Morgan Stanley ratificó el mismo precio, cuando consideró la apreciación del dólar y el comportamiento del precio del barril del WTI.

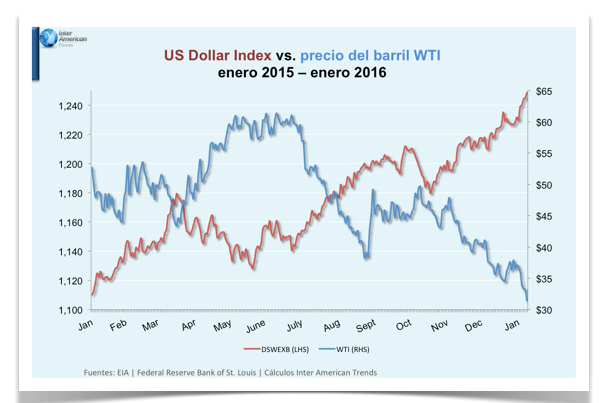

El análisis de Morgan Stanley plantea la premisa que al estar el precio del petróleo apalancado en el dólar, el mismo puede caer entre 10% y 25% al haber una apreciación del dólar del 5%. Porque la sobreoferta mundial ha empujado el precio los niveles de los $50’s el barril (WTI). Mientras que la caída hasta los $30’s ha sido producto del fortalecimiento del dólar americano.

Morgan Stanley determina que los factores no-fundamentales del mercado y el dólar están afectando los precios a futuro del petróleo.

Por otro lado el Royal Bank of Scotland pronostica $16 el barril y observa, en el mercado, un comportamiento similar al ocurrido en el 2008, cuando ocurrió la crisis Lehman Brothers. Y otro banco británico, el Standard Chartered, estima que los precios del petróleo podrían caer a un precio aún más bajo, alrededor de $10 por barril -un nivel no visto desde noviembre de 2001.

Según el Standard Chartered “los precios del crudo se mueven casi en su totalidad por los flujos financieros“.

Mientras que la Administración de Información Energética de Estados Unidos (EIA), en la última revisión (12 de enero) de las perspectivas a corto plazo de la Energía (STEO), pronosticó que el precio promedio año del WTI para el 2016 será $38 el barril y $47 en el 2017. Además, espera que los precios del crudo permanecerán bajos en el 2016, al superar la oferta a la demanda a nivel mundial.

Asimismo, la EIA estima que los inventarios mundiales de crudo aumentaron en el 2015 –segundo año consecutivo- en 1,9 millones de barriles por día. Y, para el 2016 incrementarán en 700 mil barriles por día. En el 2017, la EIA concluye que el mercado tenderá a un equilibrio relativo de la oferta-demanda. Señala, también, que en el tercer trimestre de ese año será el inicio de la caída de la producción mundial. Lo que marcará el cierre de un ciclo de tres años y medio de crecimiento mundial de los inventarios de petróleo.

Las implicaciones para el gobierno de Maduro de todos estos escenarios de precios del petróleo son enormes. Porque si con el precio promedio año de la cesta venezolana para el 2015 de $44,65 el barril, la Administración de Maduro tuvo que recurrir a:

• vender el oro monetario de las Reservas Internaciones ($1.021 millones);

• utilizar los Derechos Especiales de Giro (DEG) depositados en el Fondo Monetario Internacional ($2.342 millones);

• vender con un 50% de descuento las facturas petroleras de Republica Dominicana y Jamaica ($3.108 millones) ;

• endeudar a la refinería de PDVSA en Estados Unidos, Citgo, ($2.563 millones); y

• disponer del Fondo Chino (1.838 millones)

para intentar cerrar el déficit en divisas causado por la baja venta de dólares de PDVSA al Banco Central de Venezuela (BCV). Con lo que logró apenas evitar una crisis humanitaria.

En el 2016 la Administración de Maduro tendrá que reestructurar la deuda soberana y PDVSA de $10.332 millones o someterá a la población a un período especial tipo cubano de hambre, sudor y lagrimas.

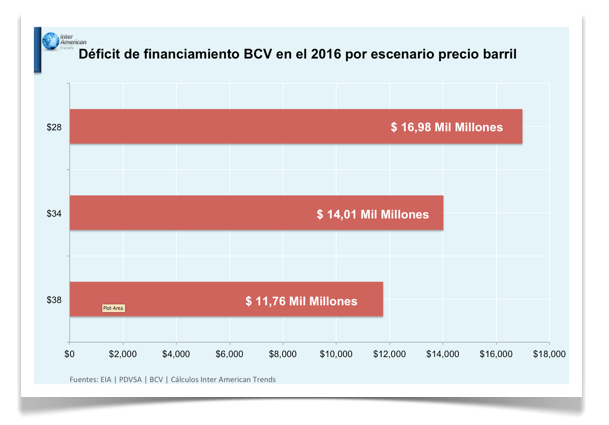

Porque al evaluar Inter American Trends los distintos escenarios de precios promedio año de la cesta de crudo venezolana de $38, $34 y $28 el barril, las necesidades de financiamiento en dividas para mantener el mismo nivel de liquidación de importaciones del 2015 son: $12 mil millones, $14 mil millones y $17 mil millones, respectivamente.

Una situación que el gobierno de Maduro enfrenta con muy poca capacidad de maniobra. Únicamente cuenta con las reservas en oro ($13.069 millones). El resto (DEG y líquidas) le permiten sobrevivir dos meses de importaciones, al ritmo del año pasado ($300 millones promedio semanal).

La opción de un préstamo chino es difícil. Porque en el 2015 Maduro utilizó la máxima capacidad de endeudamiento y PDVSA se encuentra en una situación de caja muy comprometida.

Al menos que ocurra una confrontación bélica entre las potencias chiitas y sunitas del medio oriente, el precio de la cesta venezolana en el 2016 desestabilizará el gobierno de Maduro. “Es la economía, ignorante”.

Director Ejecutivo de Inter American Trends

@iatrends